NISAの使い方10箇条?

つい最近、楽天証券から出された考え方で、NISAの基礎知識が網羅されてるよ!ただ、要約しすぎて分かりにくいな〜と思ったので、解説していきたいと思います!

なるほど。これを知っていたら、NISAって何かわかるんだね

できるだけ、分かりやすく説明していくね!

①まず「つみたて投資枠」から

「つみたて投資枠」ってなんですか?

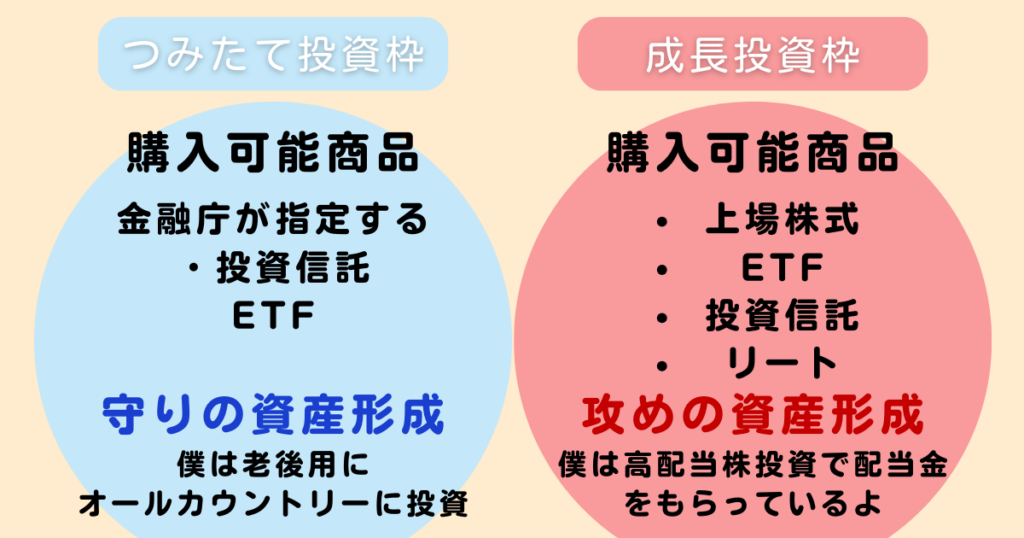

一人につき「つみたて投資枠 600万円分」「成長投資枠 1200万円分」を非課税で投資ができる袋をもらったイメージ!

※非課税の制度については後で紹介

実は前までの旧NISAだと、「つみたてNISA」と「一般NISA」に分かれていて、できる投資が限られていたんだけど、今の新NISAは旧NISAでいうこの2つを同時に使えるようになったんだよ!

実は、旧NISAでは、「つみたてNISA」と「一般NISA」があったんだけど、どちらか選ばないといけなかったんだよね。

新NISAでは、この2つの名前が変わって、同時に使えるようになった!

「つみたて投資枠」は老後用の資金を貯めるためってイメージ

「成長投資枠」は今の生活を豊かにするってイメージ

なので、老後用の資金(つみたて投資枠)や今の生活用の資金(成長投資枠)で幅広く投資ができるようになった!

※あくまでイメージね!使い方によっては老後用だけにしたりもできるよ!

つまり、ライフスタイルに合わせて投資ができるようになった

なぜ「つみたて投資枠」からなのかというと、守りの資産形成に向いていて、比較的リスクの少ない投資信託やETFが多いのが特徴!

要するに、「つみたて投資枠」からだと守りの資産形成で比較的リスクも少なく投資初心者にピッタリなんだね!

②毎月一定額を積立

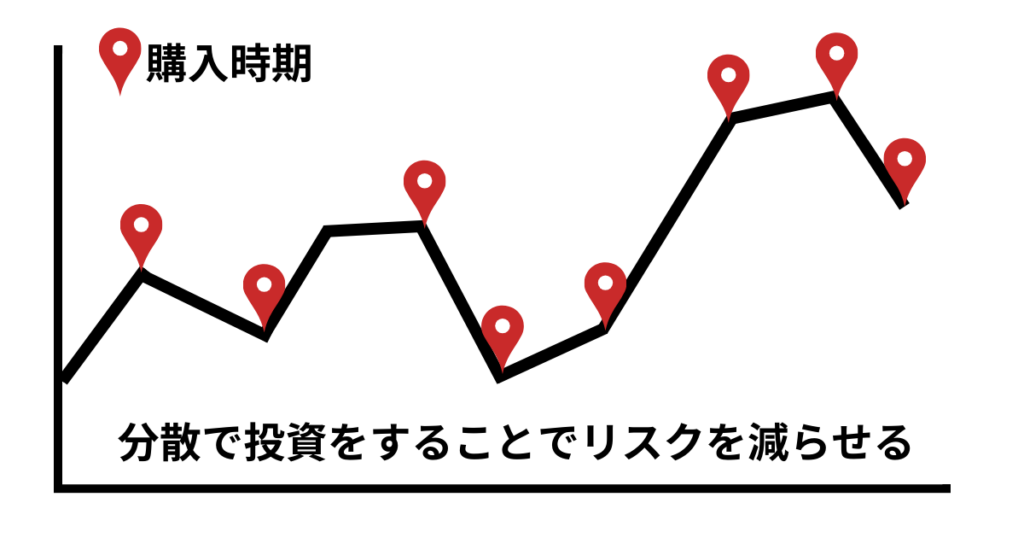

安い時にいっぱい買って、高い時はあんまり買わない方がいいんじゃないの?

投資のプロみたいなことできたらいいけど、なかなかその判断って難しい。継続していくためには、自分のできる範囲でするのが大切。

楽天証券は「収入の10%」を積立投資に回すこと推奨している!

一括でボーーン!って投資して、安い時期に購入できてたらいいんだけど、高い時期に購入してて値下がりした時怖いよね…怖すぎるな…

ってのを防ぐために、一定額積立することで、上の画像のように高い時期に購入することもあるけど、安い時期に購入することもあるから、リスクを分散させることができるよ!

これをちょっと難しい言葉で「ドルコスト平均法」っていうよ!✨

毎月一定額だと、継続しやすいし、リスク分散にもなるってわけか!

③NISAで利益を非課税にする

非課税ってなんですか?

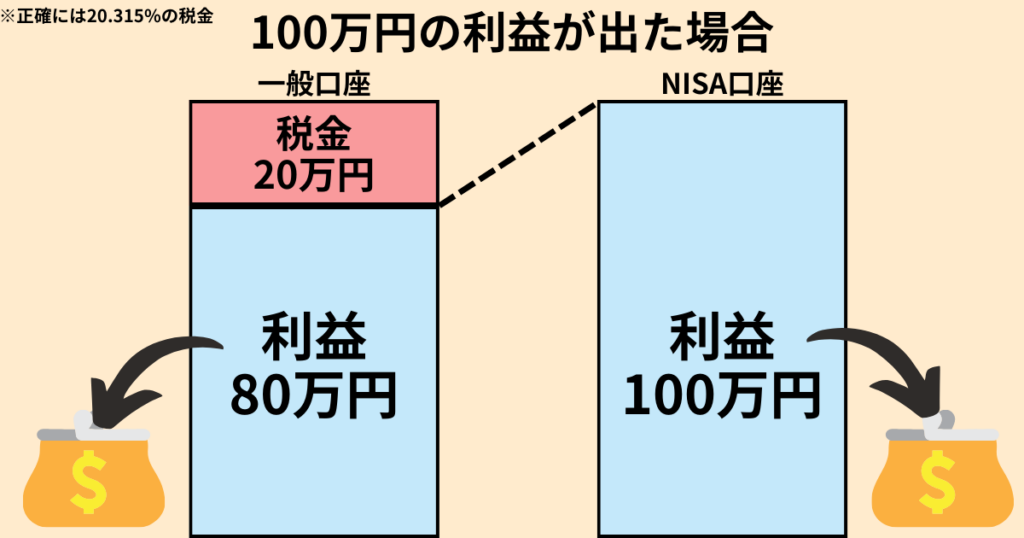

本当は投資で利益が出たら、その分に約20%税金がかかるんだよ。でも、NISAならその利益に税金がかからないんだよね

長期投資をしていくと、利益が何千万ってなってくることもある、そこから20%も取られると、何百万って税金納めないといけなくなるので、絶対に投資をするときはNISAを使いましょう!

だから、NISAっておすすめされてるんだね!

④早くはじめる

いつ始めても一緒じゃないの?

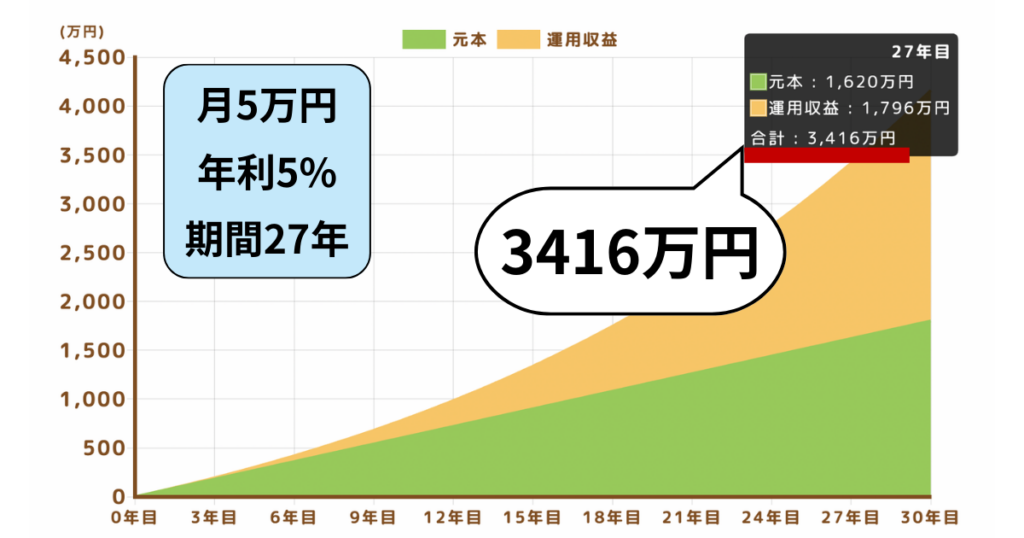

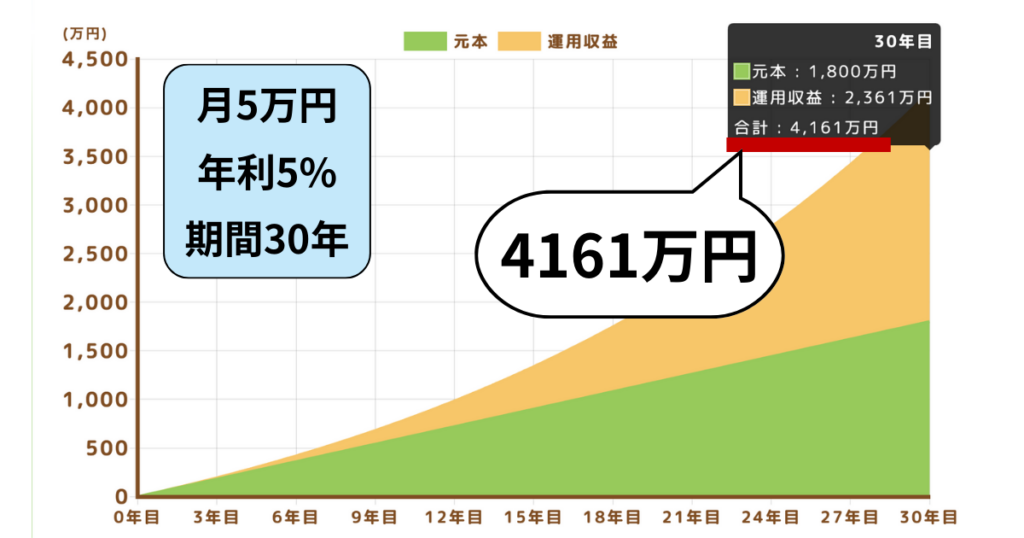

長期投資を前提にするなら、早く始めないと損することもあるんだよね。

3年の違いで600万円も違いが出てくることもある。

小さなリスクを取り続けていると、リターンも小さくなります。その一例が貯金です。

絶対に減らない代わりに、100万円預けていたとしても、増える額は200円です。

リスクを取り続けていると、リターンも大きくなります。その一例が投資です。

リスクにさらす時間が長ければ長いほど、リターンも大きくなり、老後資金として活躍する金額まで貯めることができます。

貯金よりはリスクあるけど、その分30年間リスクを持ち続けるとリターンもすごいことになるのか!

⑤投資先は複数に分ける

そんな複数って調べるの大変そう…

って僕も昔思ってたけど、投資信託っていうのがあるから簡単だよ!

思えばさっきも出てた投資信託って何?

料理で例えるとするなら、材料は僕たちが持っていって、シェフに作ってもらうイメージ!

ここでいう材料=投資するお金 シェフ=代わりに企業を選んでくれるプロ

もちろんタダで料理は作ってくれないので、信託報酬という手数料を払うよ!

これが投資信託!

なので、実は投資先を複数に分散するのは、投資信託をしていれば、初めから分散されてるから細かいことは全部任せて大丈夫だよ!

ここでおすすめなのが、この記事に載ってるので、一緒に見てみてね!

⑥長期で投資を続ける

なんで長期投資がいいの?短期じゃダメなの?

簡単に言うと、長期で投資するとリスクが減るんだよね!

短期で見ると、マイナスになることもあるんだけど、今までの過去の成績を長期で見ると、右肩上がりに伸びている!

「今の高値は将来の安値なので、長期的には最高値を更新し続ける」

※あくまで予想ね

また、短期で投資をして、マイナスになった時にやばいと思って売るのが1番の失敗。

マイナスの時は「割引セール」だと思って気長に購入していくのがおすすめ!

長期で見ると、右肩上がりで伸びていって短期よりリスクが減るのか!

⑦NISAは必要なら売却

長期投資がいいって…

長期投資が絶対ってなると精神的に辛くなるので、お金が必要になった時はすぐに引き出すこともできるよ!

長期でずっとできたらいいんだけど、ライフイベントに合わせて、お金が必要になることも多いよね…

投資ってすぐ引き出せるか心配されるんだけど、急に必要になってもすぐに引き出せるので安心してね!

また、旧NISAでは一回引き出すと、引き出した投資枠分のお金は再投資はできなかったんだけど、新NISAに変わってからは、翌年に再投資できるようになったので、さらに使いやすくなった!

なるほど、必要な時はすぐに引き出せる。リスク&リターンのある貯金って感じか!

⑧年金目的ならiDeCo

iDeCo(イデコ)って何ですか?

自分で入って、作る年金制度だよ!(個人型確定拠出年金)とも言う!名前の通り年金だから60歳までは引き出せないのがデメリットかな。

内容は、NISAとあまり変わらなくて、投資信託を買って、非課税で運用できるから、利益に対して税金を払う必要はないよ!

- NISAと同じ非課税制度で運用ができる

- 所得控除を受けることができる(節税対策になる)

- 受け取る時も「公的年金控除」や「退職所得控除」になるので節税に!

- 投資できる金額が職種によって変わる

- 60歳まで引き出すことができない

詳しく説明すると長くなるので、どんな人におすすめかだけ伝えますね!

- 自営業の方(厚生年金を入っていない人)

- 余剰資金があって老後資金を貯めたい人

- 収入が十分にあり節税対策をしたい人

自営業の人は、厚生年金に入れないため、60歳からは国民保険だけの受け取りになります。なので正直、老後暮らしていくには自分の貯金がないと厳しいでしょう。

そんな人は少しずつ、厚生年金の代わりに自分で年金を準備することができるのでオススメです。

また、収入がある人は、節税対策にもなるので、オススメです!

それ以外の人は、NISAをまずは使っていく方が無難だと思います。60歳まで出せないのが怖すぎるので!

60歳まで待てる人は、iDeCoの方が節税もできてオススメなんだね!

⑨状況に応じて銘柄を入れ替え

「⑦NISAは必要なら売却」のところと似ていて、銘柄を変えたい時は、売却しても「翌年には投資枠が復活する」から大丈夫!って言ってるけど…

安易に投資する商品をコロコロ変えるのはオススメしないよ。

複利の効果も効きにくくなってしまったり、変えたことによって後悔したりする時があるから。

高配当株投資など、銘柄を入れ替えるべき投資もあるけど、継続の方が大事なので、安易に銘柄変更するのはオススメしないよ!

⑩家族全員でNISAを行う

どうして家族全員がいいの?

もちろん自分のお金でするのが大前提だけど、一人一人に1800万円という袋を渡されているので、使い切った方がお得ってぐらいのイメージだね。

もし、家族で1人の1800万円の袋にみんなで入れるとなると、贈与税がかかってくる可能性があるよ。

1年で110万円を超えるお金を渡すと贈与税がかかるので、バレた時にめんどくさいね。

結局、長期投資になるので1800万円の枠を使い切るではなくて、家族それぞれが投資をコツコツ続けることの方が大切だよ!

1人1人が自分のお金で、自分に合った金額でするのがベスト!

家族にもオススメしてくるよ〜!

まとめ

NISAの使い方10箇条を説明してきました!

分かりにくいところもあると思うんだけど、Instagramのメッセージで聞いてくれたら、何でも答えるから聞いてね!

他にも、様々な投資の知識について発信しているので、どんどん参考にしていってね!